We kunnen na ruim anderhalf jaar “Covid” stellen dat de meest directe gevolgen van de verspreiding van het virus met succes zijn bestreden. De prioriteit lag uiteraard bij het voorkomen van verspreiding en zo nodig genezen van door het virus geïnfecteerde patiënten. Het aantal besmettingen en ernstig zieken is afgenomen, al is het virus nog niet verdwenen.

Geslaagd ingrijpen wereldeconomie

Ook in de wereldeconomie was sprake van geslaagd ingrijpen van Centrale banken en overheden om na het ingaan van de lockdowns verdere economische gevolgen zoveel mogelijk te voorkomen. Cruciaal daarbij was het op grote schaal verschaffen van geld om faillissementen en werkloosheid te vermijden. Het herstel in de economische groei, dat vorig najaar begon, is inmiddels in meerdere regio’s en sectoren robuust. Zo is in Nederland de waarde van het Bruto Binnenlands Product inmiddels weer op hetzelfde niveau gekomen als die aan het eind van 2019 (voor de Covid crisis). We kunnen daarmee stellen dat de ergste symptomen van het noodgedwongen stilleggen van delen van de (wereld)economie succesvol zijn bestreden.

Focus financiële markten verschoven

Net als in het “normale” dagelijkse leven, is de focus op de financiële markten verschoven naar het post-Covid tijdperk. Dat betekent dat in het derde kwartaal meer zicht kwam op het terugschroeven van de monetaire en fiscale steun. Veel overheden zijn al (grotendeels) gestopt met de steunmaatregelen. In de eerste helft van 2020 kondigden zowel de Amerikaanse (Fed) als de Europese Centrale Bank programma’s aan om voor miljarden per maand obligaties in de markt op te kopen. Hiermee werd bewerkstelligd dat er voldoende liquiditeiten in omloop bleven om investeringen te doen of te lenen tegen een lage rente.

Fase van herstel

Nu de economie de fase van herstel definitief is ingegaan, kondigden de Centrale Banken in september aan om over te gaan tot afbouwen van deze programma’s. De precieze timing hiervan is nog niet helder, wel lijkt duidelijk dat de Fed dat snel zal melden. In deze beslissing wordt niet alleen de economische groei beoordeeld, maar ook de ontwikkeling van de inflatie en de werkgelegenheid. Hierin schuilt goed nieuws: het economische herstel is sterk genoeg om deze beslissing te kunnen nemen. Toch zorgde het ook voor enige mate van onrust in de markten. Het afbouwen van deze steun is namelijk een eerste stap richting het verhogen van de (kortlopende) beleidsrente. Dit zal waarschijnlijk nog tot eind 2022 of 2023 (in de VS) of nog later (in Europa) op zich laten wachten. Na de daling in juli steeg de kapitaalmarktrente in Europa vooruitlopend op deze mogelijke verhoging.

Komt daarmee een einde aan een periode van een negatieve rente?

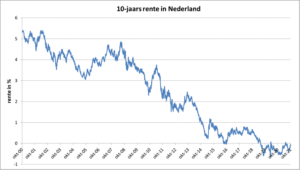

De 10-jaars rente in Nederland is al vanaf 2008 in een dalende trend. Sinds eind mei 2019 is deze zelfs negatief geworden voor Staatsobligaties. Dat betekent dat de Nederlandse Staat in de afgelopen jaren obligaties heeft uitgegeven (en dus geld heeft geleend), waarvoor de Staat geen rente betaalt, maar ontvangt! Nederland is niet het enige land waar dat geldt, ook in Duitsland, Frankrijk, Zwitserland en Japan is de lange rente negatief. In Japan is dat al jarenlang zo, in Zwitserland ook al langer dan bij ons het geval is.

De volgende grafiek laat zien dat de 10-jaars rente in Nederland vanaf eind 2000 behoorlijk is gedaald. In de afgelopen jaren is deze zelfs minder dan 1% geweest.

In de grafiek is te zien dat de rente in de afgelopen jaren soms gedurende een korte periode steeg. Nu het economisch herstel standhoudt en voorlopig samengaat met hogere inflatie, is het aannemelijk dat de lange rente in Nederland binnenkort verder oploopt en weer positief zal worden. Daarbij blijft onze verwachting dat de inflatie volgend jaar onder de doelstelling van de Centrale Bank (2%) zal komen. Wij voorzien daarom geen sterke stijging in de rente in het komende jaar, maar denken wel dat de dalende trend achter ons ligt.

Is een hogere rente prettig voor aandelenmarkten?

Een rentestijging is meestal geen positief signaal voor aandelenkoersen. De koers van een aandeel weerspiegelt de toekomstige winstgevendheid van het bedrijf. Naarmate de winstgevendheid verder in de toekomst ligt, zorgt een hogere rente voor een lagere actuele aandelenkoers (1). Daarnaast gebruiken bedrijven leningen om investeringen te doen; hogere rentepercentages zorgen ervoor dat de financieringskosten stijgen en ook dit heeft via het effect op de winst gevolgen voor de aandelenkoers.

De aankondiging dat een lager bedrag aan obligaties wordt opgekocht door de Centrale Banken en de stijging van de kapitaalmarktrente had gevolgen voor de aandelenmarkten. Op de aandelenmarkten betekende dat vooral koersen van aandelen in de sector technologie daalden. Juist deze aandelen hebben in de afgelopen jaren hoge koersrendementen behaald en waren bepalend voor de koerstrend in de markt. In de maand september zorgden vooral de koersdalingen van deze aandelen ervoor dat voor het eerst sinds januari de meeste aandelenindices de maand afsloten met een verlies van ongeveer -3% (in €) voor zowel de Europese STOXX600 als de Amerikaanse S&P500. Hierdoor waren de slotstanden van deze aandelenindices aan het eind van het derde kwartaal min of meer onveranderd ten opzichte van ultimo tweede kwartaal.

Omdat de al positieve vooruitzichten en verwachtingen over de omzetgroei en winsten verder zijn verhoogd, is de waardering van veel aandelen aantrekkelijker geworden. Obligaties, daarentegen, bieden nog steeds nauwelijks rendement. Bovendien gaat een stijging in de rente samen met lagere koersen voor obligaties, zodat in die beleggingscategorie het risico op koersdalingen groter is geworden.

Wij blijven om deze redenen optimistisch over de koersontwikkeling op de aandelenmarkt bij onze huidige verwachting van een langzame en bescheiden stijging in de rente.

(1) dit heeft te maken met het disconteren van de toekomstige winststromen

Wat deed Sequoia in het derde kwartaal?

Aan het begin van het derde kwartaal hebben wij een wijziging doorgevoerd binnen vastrentende waarden. Het belang in Amerikaanse Staatsobligaties (Treasuries) is verkocht. De rente op Amerikaanse obligaties was laag, maar niet negatief. Echter, vanwege het economische herstel en de hogere inflatie waren er meer redenen om een stijging in de rente te verwachten en dus dalende koersen van de obligaties. Dit risico hebben wij in juli afgebouwd door de verkoop van de Amerikaanse Treasuries. De herbelegging is gedaan in leningen van Europese bedrijven met een korte looptijd en variabele couponrente. Hierdoor is er minder koersgevoeligheid als de rente stijgt. Bovendien stijgt de couponrente als de (korte) rente oploopt.

In het tweede kwartaal waren aandelen van bedrijven aangekocht die profiteren van het economische herstel. Dit zijn bedrijven uit de sector “basismaterialen”, zoals chemie of bouwmaterialen. Omdat het economisch herstel in het afgelopen kwartaal meer solide is geworden en de risico’s van Covid naar de achtergrond zijn verschoven, is een uitbreiding in het belang in dergelijke bedrijven gedaan. De verwachting is dat er de komende jaren veel activiteit in de bouw zal zijn, niet alleen in Nederland, ook elders. Naast de bedrijven die materialen voor de bouw leveren wordt ook belegd in bouwbedrijven.

Besloten is om winst te nemen op het aandelenbelang in farmaceutische bedrijven. Deze bedrijven zijn meer defensief in de zin dat er bij veranderende economische activiteit minder snel een effect op de omzet- en winstgroei zal zijn. De omzetten en winsten van cyclische bedrijven, zoals de bouwmaterialen zijn sterker afhankelijk van de economische ontwikkeling, die nu dus positief wordt ingeschat.