In de laatste maanden van 2020 nam het aantal Covid besmettingen opnieuw toe. Dit leidde in verschillende landen tot beperkende maatregelen en wederom tot sluitingen van bijvoorbeeld horeca, winkels en theaters. De financiële markten hadden hiermee tot op zekere hoogte rekening gehouden en waren bestand tegen deze ‘tegenvaller’. Natuurlijk was het een enorme opsteker dat er grote vooruitgang werd geboekt in de ontwikkeling van verschillende vaccins. Het uitzicht op een einde van het tijdperk “Covid” zorgde zeker voor optimisme.

Daarnaast bleef het vertrouwen in de Centrale Banken en overheden groot: voorlopig steun voor de economie. Er volgden uitbreidingen van de steunpakketten van overheden, de daadwerkelijke economische pijn wordt daarmee vooruitgeschoven. Op termijn zullen overheden de steun terugschroeven en (ooit) zullen de fors toegenomen schulden afgebouwd moeten worden. Het optimisme in de financiële markten kwam ook door iets betere economische data. De groei in productie herstelde wereldwijd, al bleef het niveau ruim onder de waarden van 2019. De dienstensector ontwikkelde zich relatief zwak, zeker in Europa.

Marktreactie niet alleen vanwege verbeterde verwachtingen

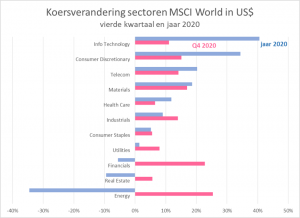

Voor de markten waren er voldoende redenen voor een positieve stemming. Aandelenbeurzen stegen over de hele linie in het vierde kwartaal, ongeacht regio of sector. De verschillen tussen de sectoren waren groot, net als in de rest van het jaar. Wel was er in de laatste maanden duidelijk sprake van een inhaalslag van sectoren die eerder behoorlijk achter waren gebleven. Echter, ook al stegen de koersen van aandelen in de sector “energie” in het vierde kwartaal het meest, deze sector bleef de grote verliezer in het jaar 2020. De koersstijgingen van aandelen in de sector “financiële waarden” in het vierde kwartaal waren eveneens onvoldoende om de eerdere daling goed te maken. In de volgende grafiek is de koersverandering te zien per sector in het vierde kwartaal (in roze) en het jaar 2020 (in blauw). Hierbij zijn de mutaties weergegeven van de sectoren van de MSCI World index, uitgedrukt in US Dollars.

De aandelen in de sector “informatie technologie” bleven daarentegen met een koersstijging van 40% in het jaar onverminderd sterk, ook al was de verandering het vierde kwartaal maar iets bovengemiddeld (+11%).

Natuurlijk zijn aandelenkoersen een afspiegeling van de winstverwachting van bedrijven. Echter, er zijn meer factoren die de koersvorming bepalen. Niet onbelangrijk voor de goede performance van de aandelen sinds het voorjaar van 2020 is de zoektocht naar rendement. Het zal u bekend zijn dat één van de basisprincipes van beleggen is dat risico moet worden genomen om rendement te kunnen maken. In de afgelopen jaren is -vooral door de enorme daling in de rente- een verschuiving ontstaan naar beleggingscategorieën die een hoger risico kennen. Er zijn steeds meer categorieën met een laag risico die geen of nauwelijks rendement bieden. Denk aan de rente die u ontvangt op uw spaarrekening (vrijwel 0%), of de rente die u niet ontvangt van de Nederlandse Staat als u Staatsobligaties koopt (de rente is namelijk negatief en u betaalt dus in dit geval: -0.5% voor een Nederlandse Staatslening met een looptijd van 10 jaar).

Er is dus meer interesse in instrumenten met een (iets) hoger risico; dat geldt ook in de afweging of in obligaties of aandelen belegd wordt. Deze verschuiving is daarom een van de redenen voor het sterke herstel in de aandelenkoersen.

Politieke ontwikkelingen: toch een climax?

Bij deze marktontwikkelingen vielen de politieke issues in de laatste maanden van 2020 in het niet.

In Europa kwam er toch een last minute Brexit akkoord. Voor de wereldeconomie is dit geen grote factor, het zorgde dan ook voor bescheiden koersreacties. Op kortere termijn denken wij dat dit een positief effect heeft, maar zeker voor de Britten lijkt het effect voor de economie negatief op de langere termijn.

Vooraf was wel een bepalende rol toegedicht aan de Presidentsverkiezingen in de VS. Afgezien van enkele dagen onduidelijkheid over de uitslag in een handvol staten, is een effect op de markten in 2020 uitgebleven. Dit effect van enige volatiliteit op de beurs kwam in de eerste dagen van januari alsnog. In Georgia werd opnieuw gestemd voor 2 senatoren. De overwinning van beide Democratische kandidaten leidde toch tot een zogenaamde “Blue wave”: de President gaat besturen met een Democratische meerderheid in het Huis van Afgevaardigden én in de Senaat. Hierdoor krijgt President-elect Biden beter de mogelijkheid om zijn beleid uit te gaan voeren: hij kan rekenen op meer steun vanuit het Parlement. De beurzen reageerden hierop vanwege de verwachting van hogere belastingen voor het bedrijfsleven en een expansief overheidsbeleid.

Op dezelfde dag van de winst van deze twee senatoren, 6 januari, werd de uitslag van de Presidentsverkiezingen definitief bekrachtigd in het Capitool. Deze formaliteit werd een unieke gebeurtenis, ten minste in de historie van een van de grote democratieën in de wereld. Nog altijd overtuigd van verkiezingsfraude vielen demonstranten (aanhangers van Trump) de regeringsgebouwen binnen. Het geeft aan hoe verdeeld de Amerikaanse samenleving is en daarin schuilt potentieel volatiliteit voor de beurzen. Vooralsnog is de reactie in de beurzen beperkt.

Wat deed Sequoia in het vierde kwartaal?

Gedurende het kwartaal zijn er enkele aanpassingen in de portefeuilles gedaan. Meer stabiliteit op de beurs zorgde ervoor dat de noodzaak voor het opnemen van veilige, stabiele beleggingen afnam. De positie in goud is daarom verkocht. Verder is het laatste deel van de positie in Vastgoed verkocht. De vooruitzichten voor de winkel- en kantorenmarkt blijven zwak, door de crisis lijkt dit niet snel te keren. Ook is afscheid genomen van de traditionele industriële bedrijven, zoals conglomeraten en producenten van vliegtuigen. De productie in bepaalde industriële segmenten blijft ruim onder de niveaus van de afgelopen jaren en het is de vraag of dit blijvende veranderingen zullen zijn. Het vliegverkeer is bijvoorbeeld gedeeltelijk vervangen door digitale afspraken.

Herbeleggingen zijn gedaan in bedrijven die actief zijn in deelgebieden van de industrie, zoals producenten van batterijen en robots, of die zich bezig houden met kunstmatige intelligentie. Dergelijke bedrijven zijn niet te vergelijken met de traditionele industrie en zijn vaak sterk op technologie gericht. In de portefeuille is daarnaast een positie opgenomen die bestaat uit industriële bedrijven die een waternetwerk onderhouden of producten leveren die water zuiveren dan wel afvoeren.

Tegelijk met deze aanpassingen is direct een klein gedeelte van de ontstane overweging in zakelijke waarden afgebouwd en in vastrentende waarden belegd. Hier is een positie opgenomen in converteerbare bedrijfsobligaties. De koers van deze obligaties is gedeeltelijk afhankelijk van de aandelenkoers. Er wordt daarom meer rendement van verwacht. Ook is binnen vastrentende waarden een belegging aangekocht met obligaties van opkomende landen, uitgegeven in US Dollar. Hiervoor is een deel van de positie in Amerikaanse Staatsobligaties verkocht, zodat de obligatiebeleggingen in Euro gehandhaafd blijven.