Het lijkt een beetje eentonig: al maanden wordt de ontwikkeling van de inflatie nauwgezet gevolgd in de financiële markten. U heeft in onze nieuwsbrieven kunnen lezen dat inderdaad (en zoals verwacht) de percentages waarmee de prijzen stijgen flink zijn gedaald. Wel duurt het langer dan eerdere inschattingen totdat de inflatie terug zal zijn op een niveau dat door de (Amerikaanse en Europese) Centrale Banken wordt nagestreefd (ongeveer 2%). Dit zal naar verwachting nog zeker een jaar duren. Door de rente te verhogen, hebben de Centrale Bankiers een instrument om de prijsstijgingen te sturen. Een hogere rente zorgt er namelijk voor dat geld lenen duurder wordt en dat daarom bestedingen (en investeringen) afnemen. Dit haalt de druk van de ketel: de economische groei wordt getemperd. Als gevolg daarvan zal de inflatie zakken tot een niveau waarop de prijzen zodanig zijn, dat vraag (bestedingen) en aanbod (productie) weer in evenwicht komen. Het zal duidelijk zijn dat deze versimpelde uitleg in de praktijk echt anders is. In de totstandkoming van dit evenwicht spelen bijzonder veel factoren een rol. Daarnaast moeten centrale bankiers een inschatting maken van de effecten in de tijd: als de rente vandaag wordt verhoogd, heeft dat niet direct, en ook niet vanaf morgen, meetbare gevolgen.

In het afgelopen jaar is bij elke beslissing over de rente, het niveau van de inflatie en ook het effect van de hogere rente op de groei van de economie meegenomen. In de VS is sinds het voorjaar van 2022 de rente in een fors tempo verhoogd. Waar eind vorig jaar de angst was dat deze hogere rente in 2023 voor een recessie zou zorgen, is dat beeld in de loop van dit jaar veranderd. De economie in de VS groeit nog steeds met ongeveer 2%, terwijl de inflatie is gezakt naar circa 4%. Na 10 opeenvolgende renteverhogingen, liet de Amerikaanse Centrale Bank (Fed) de rente ongewijzigd in juni. Vervolgens werd in de vergadering daarna, op 26 juli, de rente weer verhoogd. De inschatting was dat de economie sterk genoeg was bij een te hoge inflatie en dat daarom een iets hogere rente nodig was. In de laatste vergadering van 20 september werd de rente weer ongemoeid gelaten. Deze nieuwe “pauze” in de renteverhogingen zou het einde van deze fase van monetaire verkrapping kunnen betekenen. Leden van het bestuur van de Fed zijn zelf niet zeker of er nog een renteverhoging nodig zal zijn, ze blijven (terecht) herhalen dat de inflatie nog te hoog is om daar definitief uitsluitsel over te kunnen geven.

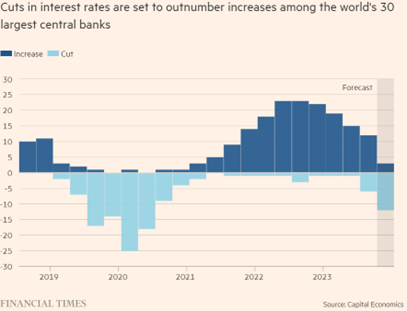

Voor economen, analisten en beleggers blijven de inflatiecijfers dus belangrijk om te volgen. In het verleden (jaren ’70) is de Fed snel veranderd van verkrappen (verhogen van de rente) naar verruimen (rente verlagen), waardoor er een prijsspiraal ontstond. De situatie van toen is niet te vergelijken met die van nu, maar de afweging of er genoeg, te veel of te weinig aan de hoge inflatie is gedaan blijft heel moeilijk. Wel is de verwachting dat de rente in 2024 en 2025 lager zal zijn.

Volgt er nu een “soft landing”?

De bestuurders van de Fed proberen met het rentebeleid de economie af te koelen, zonder dat deze in een recessie belandt. Dit wordt in de markten ook wel een “soft landing” genoemd. In de laatste decennia zijn de redenen om de rente te verhogen en de manier van ingrijpen meestal afwijkend geweest. De periode in de jaren 1994-1995 van monetaire verkrapping is redelijk te vergelijken met de huidige fase. Toen werd onder het voorzitterschap van Alan Greenspan de rente in 7 vergaderingen verhoogd van 3% naar 6%. De economische groei was op dat moment met ongeveer 4% robuust en de inflatie was niet direct “te hoog”. De Fed vond het een goed moment om met deze renteverhogingen terug te gaan naar een voor die tijd meer normaal niveau van de rente (deze was namelijk voor de oorlog in Irak 8%). De economische groei werd inderdaad getemperd en daarmee het doel van een “soft landing” bereikt.

Het terugdringen van de inflatie was (en is) in de huidige fase van verkrapping de prioriteit. Dat de renteverhogingen economische effecten hebben is logisch en gewenst. De Fed probeert wel zo goed mogelijk in te schatten wanneer het moet stoppen met het verhogen van de rente en daarmee dus een soft landing te bewerkstelligen. Gezien de verwachtingen voor de groei, ook in 2024, lijkt het erop dat dit inderdaad gaat lukken.

In de Eurozone is de situatie anders. De Europese Centrale Bank (ECB) heeft sinds de zomer van 2022 door 10 renteverhogingen ingegrepen om de hoge inflatie aan te pakken. Dit werkt, maar de negatieve economische effecten zijn sterker dan in de VS: de Duitse economie is inmiddels in een recessie gekomen. De discussie of er meer renteverhogingen nodig zijn wordt daarnaast bemoeilijkt door de verschillen in de inflatiecijfers in de Eurozone. Waar het geaggregeerde inflatiecijfer 4,3% bedraagt, zijn er ook landen waar het meest recente inflatiecijfer minder dan 3% (Nederland, Griekenland, Spanje) was of juist nog bijna 6% (Duitsland, Frankrijk). Toch is de verwachting dat ook in Europa de periode van renteverhogingen binnenkort zal eindigen. De ECB heeft daarbij uiteraard lagere inflatiecijfers nodig. Die verwachtingen zijn er: de economen van de ECB voorzien voor dit jaar een gemiddelde inflatie van 5,6%; in 2024 zal dat dalen tot 3,2%.

In de markt is de verwachting voor de inflatie in Europa voor 2024 zelfs iets lager: 2,7%. De situatie in andere landen (of regio’s) is niet hetzelfde; toch zijn veel Centrale Banken na een periode van renteverhogingen nu aan het einde van deze fase gekomen. Uit een marktonderzoek van 24 september blijkt dat de meerderheid van de 30 grootste centrale banken in de wereld in het komende kwartaal de rente naar verwachting niet zal verhogen. Dit vergroot de kans dat een (wereldwijde) recessie voorlopig niet aan de orde is.

Hoe reageerden de beurskoersen?

Eind juli bereikten de aandelenkoersen een voorlopige top en er volgde een periode van per saldo lagere koersen. De MSCI World index (in Euro) daalde vanaf eind juni tot eind september per saldo met 0,7%. De Europese STOXX index van de 600 grootste Europese bedrijven noteerde een daling van 2,5%. De Amerikaanse S&P500 daalde met 3,6% als de waarde in USD wordt gemeten. In Euro was dit een meer bescheiden daling van 0,6%, omdat de US Dollar in het derde kwartaal sterker werd ten opzichte van de Euro. Het rendement op aandelen in 2023 tot eind september is nog steeds prima, waarbij de koersen van Amerikaanse aandelen het gemiddeld genomen beter blijven doen dan die van Europese bedrijven (S&P500 steeg 13% versus 6% voor de STOXX600; gemeten in Euro). In het derde kwartaal was de comeback van de sector Energie opvallend. Met een koersstijging van 8% was dit een uitzondering, waar de koersen van deze bedrijven in de eerste helft van dit jaar daalden met 5% (MSCI World in USD). De betere verwachtingen over de economische groei, gecombineerd met een stijging van de olieprijs hebben bijgedragen tot deze goede koersontwikkeling. Meer defensieve/rentegevoelige aandelen bleven in het derde kwartaal achter bij de rest van de markt. Aandelen die in de eerste maanden van dit jaar sterk in koers waren gestegen, kenden in het derde kwartaal een meer gematigd koersverloop. Zo stegen Nvidia en Alphabet (Google) licht en daalden Apple, Microsoft en Amazon licht. Hiermee blijven de grote koersstijgingen, die tot nu toe in 2023 zijn behaald, sterk geconcentreerd in enkele sectoren. De koersstijgingen van de aandelen in de sector Informatie Technologie en Communicatie (MSCI World, in USD) bedraagt ruim 31% dit jaar. Ook de koersen van de aandelen in de sector Duurzame Consumptiegoederen stegen sterk (20%). Daarentegen daalden de koersen van de aandelen in de sector Nutsbedrijven met gemiddeld 15%.

Op de obligatiemarkten steeg de rente op zowel korter lopende (2-jaars) leningen als langer lopende (10-jaars) leningen. Tot het begin van het derde kwartaal was de korte rente wel gestegen, maar de langere rente was redelijk stabiel gebleven. De rentecurve was dan ook invers: de rente op korte looptijden was hoger dan op langere. Vanaf juli kwam daar verandering in, vooral de rente op 10-jaars leningen liep in het derde kwartaal op, met de sterkste stijging in september. De 10-jaars rente op Duitse Staatsobligaties kwam boven de 2,9%, het hoogste niveau sinds 2011. In de VS steeg de rente op 10-jaars Treasuries tot 4,6%, een percentage dat sinds 2007 niet meer bereikt was. Momenteel is de rente voor leningen met korte looptijden nog steeds hoger dan de langere rente, maar het verschil is beduidend kleiner geworden.

Koersen van de langer lopende obligaties zijn daarom in het afgelopen kwartaal gedaald, zodat de rendementen op beleggingen in vastrentende waarden (met langere looptijden) teleurstelden.

Wat deden wij in het derde kwartaal?

In de verdeling tussen het belegde vermogen in aandelen en obligaties hebben wij geen wijzigingen doorgevoerd: de positionering is “neutraal” gebleven. Wij hebben de ontwikkelingen in Azië gevolgd, met name de lagere verwachtingen voor de Chinese economie en de problemen die door verschillende ondernemingen in Chinees vastgoed aan het licht zijn gekomen. Dit heeft ertoe geleid dat wij afscheid hebben genomen van een positie in Chinese (overheidsgerelateerde) obligaties. Bij het selecteren van een herbelegging voor deze verkoop, hebben wij de onzekerheid op de rentemarkt meegewogen. Daarom is de positie in Europese bedrijfsobligaties uitgebreid. De looptijd van deze leningen is middellang en het effectieve rendement ruimschoots boven dat van Europese Staatsobligaties. Wij blijven voorzichtig over de omstandigheden voor kwalitatief minder goede debiteuren (high yield) en hebben deze daarom niet in de portefeuille opgenomen.

Binnen de aandelenbeleggingen hebben wij geen aanleiding gehad om aanpassingen te doen. De beleggingen in aandelen in opkomende landen, waaronder China, zijn beoordeeld vanwege de hiervoor genoemde economische twijfels voor de Aziatische regio. Gezien de bedrijven waarin wordt belegd, grote internationale spelers, verwachten wij niet dat de lagere groei in China direct effect zal hebben op deze bedrijven. De verwachtingen over bedrijfswinsten zijn na de publicatie van de kwartaalcijfers niet sterk veranderd, waarderingen zijn evenmin beduidend anders. Posities in bijvoorbeeld Technologie zijn gehandhaafd vanwege de verwachting van toekomstige groei.