In het eerste kwartaal hield de positieve stemming op de beurzen aan. Net als in 2023 werden de koersen op de aandelenmarkten nog altijd gedreven door de bedrijven in de sector Technologie. Wel waren de verschillen tussen de sectoren minder sterk. Koersstijgingen werden nu namelijk ook gerealiseerd in de aandelen die in 2023 duidelijk achter waren gebleven: gezondheidszorg en consumentenproducten. Er werden enkele keren records gebroken, door verschillende beursindices. Zoals zo vaak zijn dergelijke momenten (zeker in de pers) reden om voorzichtig te worden en vergelijkingen met eerdere periodes van euforie te maken. Door de onderliggende data te beoordelen, zijn naar onze mening de koersstijgingen grotendeels onderbouwd. Zo waren de bedrijfscijfers, die in het eerste kwartaal over 2023 werden gepubliceerd, sterk: de groeicijfers in de omzet en winsten waren boven de verwachtingen van de analisten. Daarnaast zijn de verwachtingen voor de komende kwartalen goed. Dit geldt met name voor de Amerikaanse bedrijven, voor Europese bedrijven is dat beeld minder rooskleurig.

In het eerste kwartaal hield de positieve stemming op de beurzen aan. Net als in 2023 werden de koersen op de aandelenmarkten nog altijd gedreven door de bedrijven in de sector Technologie. Wel waren de verschillen tussen de sectoren minder sterk. Koersstijgingen werden nu namelijk ook gerealiseerd in de aandelen die in 2023 duidelijk achter waren gebleven: gezondheidszorg en consumentenproducten. Er werden enkele keren records gebroken, door verschillende beursindices. Zoals zo vaak zijn dergelijke momenten (zeker in de pers) reden om voorzichtig te worden en vergelijkingen met eerdere periodes van euforie te maken. Door de onderliggende data te beoordelen, zijn naar onze mening de koersstijgingen grotendeels onderbouwd. Zo waren de bedrijfscijfers, die in het eerste kwartaal over 2023 werden gepubliceerd, sterk: de groeicijfers in de omzet en winsten waren boven de verwachtingen van de analisten. Daarnaast zijn de verwachtingen voor de komende kwartalen goed. Dit geldt met name voor de Amerikaanse bedrijven, voor Europese bedrijven is dat beeld minder rooskleurig.

Verder volgden de economische cijfers die werden gepubliceerd, de lijn van de data in de laatste maanden van 2023: de groei in de VS bleef sterk bij verder afzwakkende inflatie. In Europa daalde de inflatie sterker en was deze aan het eind van het kwartaal al gezakt naar 2,2% voor Duitsland en 2,4% voor de Eurozone. De Europese economie groeit; weliswaar mondjesmaat, omdat de productiecijfers in Europa zwak blijven. De Duitse industrie kampt al tijden met krimp of zeer beperkte groei. Het cijfer van januari (een stijging van 1% ten opzichte van december) was een klein lichtpuntje, maar er wordt in 2024 geen groei verwacht.

In elk geval zorgden deze cijfers voor een bevestiging van de verwachting van aanstaande renteverlagingen door de Centrale Banken, hetgeen voor de aandelenmarkten een positief signaal was. Zowel de Europese- als de Amerikaanse Centrale Bank zullen daarmee gaan starten in de komende maanden. De precieze timing daarvan en de onzekerheid over het aantal renteverlagingen zorgden in de eerste maanden van het jaar voor volatiliteit op de rentemarkt. Zowel de kapitaalmarktrente (10-jaars) als de rente voor Staatsleningen met kortere looptijden stegen gedurende het kwartaal in Europa en in de VS. De actuele rentecurves zijn nog steeds invers: de rente die wordt vergoed voor korter lopende leningen is nog steeds hoger dan de rente die voor langere looptijden geldt.

In elk geval zorgden deze cijfers voor een bevestiging van de verwachting van aanstaande renteverlagingen door de Centrale Banken, hetgeen voor de aandelenmarkten een positief signaal was. Zowel de Europese- als de Amerikaanse Centrale Bank zullen daarmee gaan starten in de komende maanden. De precieze timing daarvan en de onzekerheid over het aantal renteverlagingen zorgden in de eerste maanden van het jaar voor volatiliteit op de rentemarkt. Zowel de kapitaalmarktrente (10-jaars) als de rente voor Staatsleningen met kortere looptijden stegen gedurende het kwartaal in Europa en in de VS. De actuele rentecurves zijn nog steeds invers: de rente die wordt vergoed voor korter lopende leningen is nog steeds hoger dan de rente die voor langere looptijden geldt.

Moment om te verkopen?

Zoals hiervoor opgemerkt, waren de koersstijgingen en –records aanleiding om deze tegen het licht te houden. Beleggen gaat gepaard met het nemen van risico’s en koersschommelingen horen daar bij. Koersen zullen op een bepaald moment gaan dalen, maar wij voorzien geen dalende trend op de korte termijn. Wel past gedeeltelijk verkopen (winst nemen) in onze filosofie van spreiding als een positie erg sterk is opgelopen en het gewicht binnen de portefeuille relatief groot is geworden. Daarbij is onze stelling dat je normaal gesproken belegd moet zijn. Meerdere onderzoeken tonen aan dat het niet loont om de momenten van verkopen en kopen te “timen”. Er wordt rendement misgelopen omdat er ofwel te vroeg wordt verkocht (omdat een piek wordt gevolgd door een volgende piek), of te lang wordt gewacht met herbeleggen (want (want de markt “daalt niet en is al zo duur”). Daarnaast wegen transactiekosten hier niet tegenop.

Uw beleggingsportefeuille is afgestemd op onder andere uw beleggingshorizon, financiële positie en perceptie van risico. Wij passen posities in de portefeuille aan naar aanleiding van wijzigingen in onze visie voor de middellange termijn. Op dit moment zijn er geen redenen om veranderingen door te voeren.

Rijzende zon

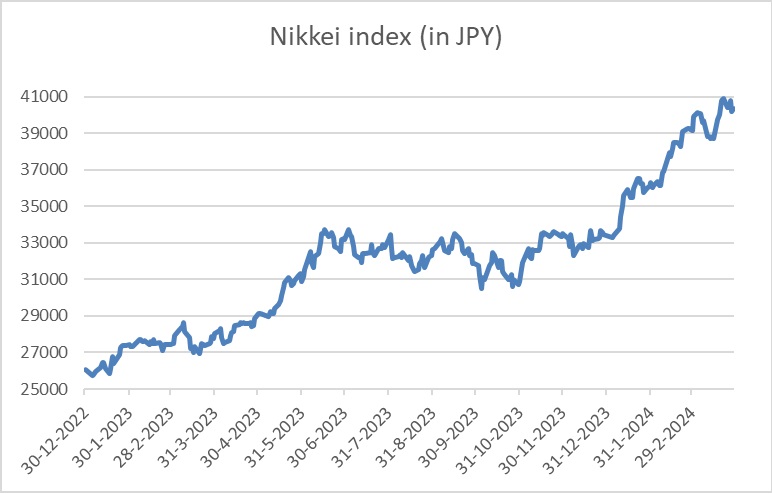

De meeste aandelenindices registreerden in het eerste kwartaal positieve koersbewegingen. In de afgelopen maanden presteerde de Japanse aandelenindex het best van de grotere beurzen. De stijging in de Nikkei index was maar liefst 20% in het eerste kwartaal (gemeten in Japanse Yen). Op de Japanse aandelenmarkt zijn veel verschillende bedrijven genoteerd, waaronder bekende namen zoals Toyota of Canon. Een deel van de goede prestatie kan worden verklaard door de samenstelling van de Nikkei index. Bijna 50% van deze index bestaat uit bedrijven die actief zijn in technologie en consumenten (luxe) goederen. De bedrijven uit deze sectoren stegen gemiddeld met meer dan 20%. Zoals ook het geval was voor andere indices, stegen de meeste aandelen in de Japanse index, al was dat meestal met meer bescheiden percentages.

Sinds 2020 was de Japanse beurs niet in staat om bijvoorbeeld de Amerikaanse beurs bij te houden, die zeker in 2023 sterk werd gedreven door de stijging van een selecte groep aandelen van grote technologiebedrijven. De waardering van sommige Japanse aandelen was daarom aantrekkelijk en een andere reden voor de koersstijgingen.

In het eerste kwartaal was er een ander opmerkelijk feit in Japan. Voor het eerst in 17 jaar werd de rente in Japan verhoogd en kwam er een einde aan een periode van 8 jaar van negatieve beleidsrente. De inflatie in Japan was na jaren van (mogelijke) deflatie gestegen tot boven de 2% en de economie groeit sinds 2020 gematigd. Daarmee was de mogelijkheid open voor de Japanse Centrale Bank (BoJ) om aanpassingen in de rente door te voeren.

In 2023 werd een eerste stap gezet in het beleid van de Centrale Bank om de economie te stimuleren: de 10-jaars rente op Staatsobligaties zou niet langer worden gefixeerd en steeg vanaf dat moment. Ook na de recente aanpassing in de beleidsrente steeg de Japanse kapitaalmarktrente naar ongeveer 0,8%; bijna het hoogste niveau in 10 jaar. Deze beleidswijzigingen van de BoJ hadden ook effect op de koers van de Yen. Anders dan verwacht zou worden, daalde de koers van de Japanse valuta. Door het jarenlange sturende beleid van de BoJ was de Yen bijzonder stabiel ten opzichte van de US Dollar of de Euro. Er is door veel internationale beleggers (of bedrijven) geleend in Yen vanwege de (zekere) lage rente. De stabiele wisselkoers was vervolgens geen beperking om de in Yen geleende bedragen om te zetten in een andere valuta en investeringen te doen.

Met de aanpassing van het rentebeleid is deze zekerheid over stabiliteit verdwenen, hetgeen de Yen onder druk zette. Ondanks de verzwakking van de Yen was de Nikkei ook gemeten in Euro de best presterende index (14%). Ten opzichte van bijvoorbeeld de Europese Stoxx600 (7%) en de Amerikaanse S&P500 (ruim 12%, in €) was dit een mooie stijging, die ook in de portefeuille heeft gewerkt.

Wat deden wij in het eerste kwartaal?

Aan het begin van dit jaar hebben wij onze beleggingsvisie aangepast. In de financiële markten wordt gerekend op een verlaging van de beleidsrente in de VS en in Europa in de komende maanden. De verwachtingen voor de groei in de VS zijn verhoogd naar 2,2% in ’24 (wereldwijd 2,8% in ‘24). De Europese economie blijft achter, maar groeit wel met naar schatting 0,5%. De inflatie is in zowel de VS als in Europa sterker en sneller gedaald dan verwacht, al zou een daling tot de gewenste 2% nog tot begin ’25 kunnen duren. Daarmee is de economische onzekerheid afgenomen, al blijft er aandacht voor lagere inflatie en het beleid van de Centrale Banken. Vanwege de verbeterde economische cijfers en (selectief) interessante waarderingen waren de omstandigheden voor zakelijke waarden beter dan voor vastrentende waarden. De positionering in de portefeuilles is daarom aangepast, waarbij een overweging in zakelijke waarden (ZW) is ingenomen. De positionering binnen ZW is licht cyclisch gebleven met een lichte voorkeur voor de VS vanwege de sterke positie van de technologische sector. De trend die in 2023 in een stroomversnelling is gekomen, AI, is voorlopig niet ten einde. In de portefeuille willen we daarom beleggen in bedrijven die hierbij van belang zijn. Verschillende segmenten binnen de sector Technologie zijn daarbij betrokken: semi conductors, hardware en natuurlijk ook software.

Om de uitbreiding in de aandelen te financieren, zijn er enkele posities in vastrentende waarden verkocht. Wij hebben daar bijvoorbeeld converteerbare obligaties verkocht. De koersen van converteerbare obligaties bewegen mee met de koersen van de aandelenmarkt. Door deze positie (gedeeltelijk) te verkopen wordt er minder aandelenrisico genomen in het defensieve deel van de portefeuille.

Tegelijk met het verhogen van het gewicht in aandelen in de portefeuille hebben we de positie in opkomende landen aangepast. De moeizame herstart van de Chinese economie post-Covid heeft daar mee te maken, net als de interne vastgoed problemen. Andere landen in Azië hebben een deel van de rol van producent van China overgenomen. Daarnaast is de sterke groei die de economie in India doormaakt indrukwekkend. Inmiddels omvat het BBP van India ruim 3% van het wereld BBP. Ter vergelijking: dit is 5% voor de Japanse economie. Andere opkomende landen buiten Azië zijn interessant vanwege grondstoffen. De politieke instabiliteit in deze landen speelt echter regelmatig een negatieve rol.

De waardering van opkomende landen is aantrekkelijk en de betere economische vooruitzichten in de wereld zorgen er voor verdere groei. Daarom is besloten om de positie in aandelen in China af te bouwen en is dit herbelegd in opkomende landen als India, Taiwan, Korea en opkomende landen die veel grondstoffen bezitten (zoals Brazilië).