De ontwikkeling in de economie volgde in grote lijnen het patroon dat we ook in het eerste kwartaal van dit jaar zagen. De Amerikaanse economie bleef gestaag groeien, de verwachting voor de groei in het bruto binnenlands product dit jaar is langzaam maar zeker verhoogd naar 2,4%. In Europa was er begin dit jaar sprake van een (bescheiden) recessie. Deze bleek beperkt en kortstondig en de verwachtingen voor de economische groei in 2024 zijn ook in Europa verhoogd naar 0,7%. Tegelijkertijd zijn de (Europese en Amerikaanse) Centrale Banken erin geslaagd om de inflatie beter onder controle te krijgen. In Europa is de huidige inflatie van ongeveer 2,5% in de eurozone niet lager dan in het eerste kwartaal, maar blijft de verwachting van een gestage daling richting 2% overeind. De ECB (Europese Centrale Bank) zag dan ook geen belemmering om de beleidsrente te verlagen in juni. De Fed (Amerikaanse Centrale Bank) heeft deze rentestap nog niet genomen, maar het lijkt erop dat dit in het najaar zal gaan gebeuren.

De obligatiemarkten waren in het tweede kwartaal in afwachting van een verlaging in de beleidsrente. Koersen van de obligaties reageerden op momenten rondom publicaties van economische cijfers, zoals bijvoorbeeld inflatie. Ook als een bestuurder van een van de Centrale Banken een uitspraak (over het rentebeleid) deed, zorgde dat voor koersbewegingen. De Amerikaanse rente (zowel de rente op 2-jaars als op 10-jaars Staatsleningen) liep op enkele momenten snel op. Uiteindelijk was de waarde aan het eind van het kwartaal iets hoger dan aan het begin. Daarmee bleef de rente hoog, tenminste in vergelijking met de waarden van de afgelopen jaren. Het wachten is op het verlagen van de beleidsrente door de Fed.

De verlaging in de beleidsrente op 6 juni in Europa kwam zeker niet als een verrassing en dat feit zorgde dan ook niet voor grote fluctuaties in de koersen. Een paar dagen later veroorzaakte de uitslag van de Europese verkiezingen en de onverwachte aankondiging van parlementsverkiezingen in Frankrijk voor beweging in de rente. De 10-jaars rente in Frankrijk steeg in korte tijd met ongeveer 35 basispunten, waardoor het verschil met de vergelijkbare Duitse rente opliep van ongeveer 45 tot boven de 80 basispunten (0,8%). In juli volgen de parlementsverkiezingen en zal er weer een reactie in de markten volgen. Met name zorgen over de grootte (en mogelijke toename) van de Franse Staatsschuld bij een verschuiving in de politieke macht krijgt daarbij de aandacht.

Aandelenmarkt presteert uitstekend, tenminste….

De (macro-economische) omgevingsfactoren in het kwartaal waren prima voor de aandelenmarkten. Ondersteund door gemiddeld genomen goede bedrijfscijfers én positieve verwachtingen, realiseerden veel aandelen opnieuw koerswinsten. Daarbij moet wel de kanttekening worden gemaakt dat de koerswinsten geconcentreerd waren in een specifiek segment van de aandelenmarkt: informatietechnologie. Dit is goed te zien in de cijfers van bijvoorbeeld de MSCI Wereld index: de koersstijging van de sector Informatietechnologie (binnen de MSCI Wereld) bedroeg ruim 12% in het tweede kwartaal, ruimschoots boven de 2,5% van de index als geheel. Voor de Amerikaanse S&P500 index was dat nog extremer. Als er een onderscheid wordt gemaakt tussen de 7 grootste bedrijven (1) en de overige 493 bedrijven, is dat +17% vs –1,5%. Aangezien deze 7 bedrijven samen goed zijn voor ongeveer 30% van de totale index, zijn ze sterk bepalend voor de markt als geheel. Afgezien van deze 7 bedrijven behaalden 210 andere aandelen binnen de S&P index koersstijgingen. Dat betekent dus dat er bijna 300 aandelen in koers daalden. De concentratie van de koersstijgingen was beduidend groter dan in het eerste kwartaal: toen stegen de koersen van 369 aandelen (en daalden nog geen 200 koersen) en was de stijging van de index ruim 10%.

Als we naar vergelijkbare cijfers voor de Europese aandelenmarkt (STOXX600) kijken, is de verdeling meer gelijkmatig geweest. Van de 600 aandelen stegen er 300 in koers, de index daalde uiteindelijk marginaal in het tweede kwartaal. Toch geldt ook voor de Europese aandelen dat de sterkste koersstijgingen werden behaald in het segment Informatietechnologie.

Kan dan de conclusie wel worden getrokken dat de aandelenmarkten een goed kwartaal hebben gehad? Of zou de conclusie eigenlijk moeten zijn dat een klein deel van de aandelenmarkt goed heeft gepresteerd? Weliswaar zijn de koersen van veel aandelen gestegen, dat geldt niet voor de aandelenmarkt als geheel. Echter, als we kijken van welke bedrijven de aandelenkoersen goed hebben gepresteerd, zijn dat die van de grootste bedrijven. Door de grootte van de sector technologie en het sterk toegenomen belang daarvan is de wereld steeds meer afhankelijk geworden van de ontwikkelingen bij deze grote (technologie) bedrijven. Nog even terug naar de MSCI Wereldindex. Deze index bestond aan het eind van 2010 voor nog geen 12% uit aandelen die geclassificeerd werden in de sector Informatietechnologie. Bedrijven als Microsoft, Apple en Nvidia (de huidige top 3), waren opgenomen in deze MSCI Wereld index, maar voor slechts 2% in totaal. Binnen de wereldindex is het gewicht van de sector Informatietechnologie inmiddels toegenomen tot ruim 24%, waarbij het gewicht van de top 3 met 14% hoger is dan het oorspronkelijke gewicht (in 2010) van de hele IT-sector.

Als we spreken over de “aandelenmarkt” kunnen we niet om deze sector of deze bedrijven meer heen. Natuurlijk schuilt hierin een risico, echter tot nu toe maken de bedrijven de verwachtingen meer dan waar. Naar onze mening is het beleggen in deze sector essentieel, al blijft het belangrijk om de concentratie te monitoren en de spreiding over verschillende beleggingen te waarborgen.

(1) Dit zijn de zogenaamde “Magnificent 7” waar al in eerdere nieuwsbrieven aandacht voor is geweest.

Geopolitieke ontwikkelingen

In de nieuwsbrief aan het begin van dit jaar hebben we opgemerkt dat het een politiek interessant jaar zou kunnen worden, omdat ongeveer 45% van de wereldbevolking haar stem bij een verkiezing uit zou gaan brengen. Inmiddels zijn de verkiezingen in een aantal landen achter de rug en kunnen we zien of er inderdaad reacties op de beurzen zijn geweest.

In Mexico werd een nieuwe president gekozen met een grotere meerderheid van stemmen dan was verwacht. Aangezien Mexico inmiddels de grootste exporteur is naar de VS (sinds vorig jaar is het China voorbijgestreefd), is ook de politieke situatie (en stabiliteit daarin) van belang. Er volgde daarom onrust op de financiële markten: de Mexicaanse Peso daalde in waarde en de aandelenkoersen daalden met 6% een dag na de verkiezingen. Het idee dat de nieuwe regering bepaalde wetgeving aan zal kunnen passen, met gevolgen voor lonen en inflatie, gaf onzekerheid.

Bij de verkiezingen in India was de uitkomst, de herverkiezing van premier Modi, geen verrassing. Dat dit met minder overmacht gebeurde, zorgde begin juni wel voor een kortstondige daling op de aandelenbeurs. Er volgde een snel herstel, de sterke ontwikkeling van deze Indiase aandelenmarkt werd vervolgd.

De aankondiging dat Indiase Staatsobligaties worden opgenomen in een toonaangevende obligatie index, had als gevolg dat er veel vraag naar deze obligaties ontstond. Beleggers geven er de voorkeur aan om obligaties van India te kopen en in plaats daarvan worden bijvoorbeeld Chinese Staatsobligaties verkocht.

Wending in Frankrijk

Zoals eerder opgemerkt had de onverwachte aankondiging van parlementsverkiezingen in Frankrijk in juni een sterk effect op de beurskoersen. Niet alleen steeg de rente op Franse Staatsobligaties; de belangrijkste Franse aandelenindex, de CAC-40, daalde na deze aankondiging met ruim 6% tot het moment van de eerste ronde (eind juni). Vooral de angst voor een ander beleid op fiscaal gebied door een nieuwe (rechtse) regering is hiervoor de aanleiding. Na een eerste ronde die minder overtuigend bleek voor de rechtse partij van le Pen/Bardella herstelden de koersen enigszins. Echter, in de komende weken zal de onzekerheid over de kleur en het beleid van een nieuwe regering een rol blijven spelen.

In de jaren na de financiële crisis (vanaf 2010) is de Staatsschuld in Frankrijk opgelopen van 80% van het Bruto Binnenlands Product tot meer dan 100%. In Nederland en Duitsland is dit percentage vanaf 2010 juist gedaald, naar respectievelijk 49% en 65%. Verschillende Franse regeringen zijn niet in staat gebleken om een meer gedisciplineerd begrotingsbeleid uit te voeren. De zwakkere positie van de Franse Staatsfinanciën (begrotingstekort in 2024 van naar verwachting 5% en een staatsschuld van meer dan €3000 miljard, ongeveer 110% van het BBP) heeft er al toe geleid dat de kredietbeoordelaars de classificatie van de Franse obligaties hebben verlaagd. Daarnaast is de Europese Commissie een zogenaamde “tekortprocedure” gestart. In Frankrijk lijkt nog niet iedereen zich bewust van het probleem dat is ontstaan na jarenlang te genereus financieel overheidsbeleid. Mochten de verkiezingen ertoe leiden dat de renteverschillen (spreads) tussen de Franse en Duitse rente sterk oplopen, kan dat uiteindelijk betekenen dat er druk op de ECB ontstaat om ervoor te zorgen dat dit niet leidt tot negatieve effecten op de euro.

Politiek speelt ook een rol in de tweede jaarhelft

Er waren meer verkiezingen in de eerste maanden van dit jaar, maar de aandacht van de financiële markten verplaatst zich inmiddels naar 5 november: de dag van de verkiezing van een nieuwe president van de VS. Er beginnen twijfels te komen over de fitheid van beide kandidaten, met name over die van de huidige president (Biden). In de maanden die volgen, zal er steeds meer berichtgeving over die verkiezingen komen en uiteraard gaat dit ook over de effecten op de financiële markten, de positie van de VS ten opzichte van China, etc.

Ondertussen lopen de spanningen op over de manier waarop Chinese schepen/militairen bewegen in de Zuid-Chinese Zee. De kans op een conflict met als inzet Taiwan wordt groter… Kortom: politieke ontwikkelingen lijken een grotere rol te gaan spelen. In de historie zijn oorlogen en conflicten meestal geen reden geweest voor langdurige reacties in de financiële markten. Toch is het, zeker vanwege de verkiezingen in de VS en het grote aantal verkiezingen in het algemeen wel belangrijk om ook deze factor te beoordelen.

Wat deden wij in het tweede kwartaal?

Aan het begin van dit jaar hebben wij onze beleggingsvisie aangepast, op basis van de verwachting dat de beleidsrente in de VS en in Europa verlaagd zouden worden. Vanwege de verbeterde economische cijfers en (selectief) interessante waarderingen waren de omstandigheden voor zakelijke waarden beter dan voor vastrentende waarden. De positionering in de portefeuilles is toen aangepast, waarbij een overweging in zakelijke waarden (ZW) is ingenomen. De trend die in 2023 in een stroomversnelling is gekomen, AI, is voorlopig niet ten einde. In de portefeuille willen we daarom beleggen in bedrijven die hierbij van belang zijn. Verschillende segmenten binnen de sector Technologie zijn daarbij betrokken: semi conductors, hardware en natuurlijk ook software.

In het tweede kwartaal waren de koersstijgingen in vooral deze aandelen aanleiding om kritisch te kijken naar de posities en de waarderingen. In het geval van sommige aandelen is gedeeltelijk verkocht (winst nemen) omdat door sterke koerswinst het gewicht binnen de portefeuille relatief groot is geworden. De spreiding in de portefeuille over verschillende sectoren is daarbij de achterliggende gedachte.

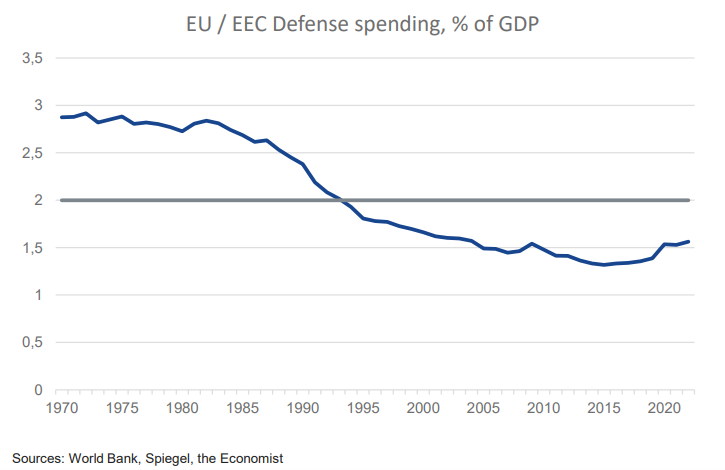

In het tweede kwartaal is daarnaast een verschuiving doorgevoerd. Door de veranderingen in de wereld (sinds de oorlog in Oekraïne, versterkt door de onrust in het Midden-Oosten) zijn niet alleen overheden tot de conclusie gekomen dat defensie meer aandacht verdient. Op de financiële markten is het “beleggen in wapens” steeds meer in het nieuws gekomen. In veel Europese landen is het verhogen van de budgetten voor defensie besproken. Het gaat om miljarden, alleen al in het geval van Nederland. Dergelijke stijgingen in de uitgaven aan defensie zijn door meerdere Europese regeringen aangekondigd. Hierbij speelt “productiezekerheid” een belangrijke rol. Dit zal de komende jaren de orderportefeuille voor veel (Europese) bedrijven vullen. Daarmee is er geen garantie voor stijgende winsten –en stijgende aandelenkoersen. Het is daarmee wel een sector met mogelijke koersstijgingen. In de volgende grafiek is te zien dat de budgetten in de EU lange tijd onder de (NAVO) norm zijn gebleven.

Naast de verwachting dat de omzetten (en wellicht de winsten) sterk gaan stijgen, is uit de historie gebleken dat de aandelenkoersen van bedrijven in “defensie” anti-cyclisch bewegen. Daarmee biedt het naast groei ook een buffer in tijden dat rente of economie minder gunstig zijn voor bijvoorbeeld de IT-sector. Het gaat dan overigens niet uitsluitend over wapens, straaljagers en raketten, maar ook over de digitale beveiliging.

In de portefeuilles is in de afgelopen maanden derhalve een positie opgenomen in “defensie”. Dit is gefinancierd door het verkopen van de positie in technologie voor Batterijen. Wij denken dat dit thema op de langere termijn zeker interessant is. Door de huidige geopolitieke omstandigheden is er druk op Chinese producten, die een groot deel van deze markt bepalen. Verder heeft deze industrie te maken met rentegevoeligheid, het zijn namelijk veelal kleinere bedrijven. Dat waren voor ons redenen om afscheid te nemen van deze positie.

Door de gedeeltelijke overlap van bedrijven in “defensie” met de sector Industrie, is er ook gedeeltelijk geld vrijgemaakt uit deze sector.